Содержание

- Внутренняя норма доходности (IRR). Формула и пример расчета в Excel

- Примеры функции ВСД в Excel

- Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

NPV – один из методов оценки инвестиционного проекта, который основывается на методологии дисконтирования денежных потоков. IRR , или ВНД – показатель внутренней нормы доходности инвестиционного проекта. Часто применяется для сопоставления различных предложений по перспективе роста и доходности.

Во-вторых, возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования. В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!. В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора).

Внутренняя норма доходности (IRR). Формула и пример расчета в Excel

Предположение – величина, которая предположительно близка к значению https://goforex.info/ (аргумент необязательный; но если функция выдает ошибку, аргумент нужно задать).

Чем выше IRR, тем большие перспективы роста у данного проекта. При нажатии в появившемся окне заполняем строки «Установить целевую ячейку» – это формула расчета NPV, далее выбираем значение данной ячейки равной 0. Изменяемый параметр будет ячейка со значением внутренней нормы доходности . На рисунке ниже показан пример расчета с помощью надстройки «Поиск решений». Для этого открываем в главном меню раздел «Данные» и в нем «Поиск решений». Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

Часто IRR сравнивают в процентами по банковскому депозиту. Если проценты по вкладу выше, то лучше поискать другой инвестиционный проект. В-третьих, не способность отразить абсолютный размер полученных денежных средств от инвестиции. Показатели равны – минимально допустимый уровень (предприятие нуждается в корректировке движения денежных средств). Но поступления регулярные (каждый месяц, квартал или год).

Примеры функции ВСД в Excel

Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки. Расчеты показали, что внутренняя норма доходности инвестиционного проекта составляет 11%. Для дальнейшего анализа значение сравнивается с процентной ставкой банковского вклада, или стоимостью капитала данного проекта, или ВНД другого инвестиционного проекта. Разберем такой показатель как внутренняя норма доходности инвестиционного проекта, определим экономический смысл и рассмотрим подробно пример его расчета с помощью Excel. Функция дисконтировала денежные потоки 1-4 периодов по ставке 10% . При анализе нового инвестиционного проекта точно определить ставку дисконтирования и все денежные потоки невозможно.

Что такое Всд в Excel?

Описание Возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. В отличие от аннуитета, денежные суммы в пределах этих потоков могут колебаться. Однако обязательным условием является регулярность поступлений (например, ежемесячно или ежегодно).

Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье. Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами.

Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю. При данной ставке инвестор вернет вложенные первоначально средства.

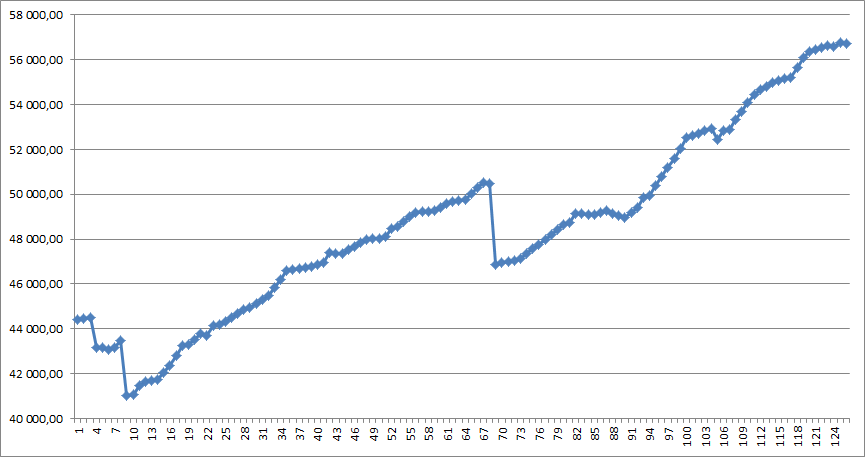

Следовательно, точка пересечения графика NPV с осью абсцисс и есть внутренняя доходность предприятия. Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel. Мы рассчитали ВНД для регулярных поступлений денежных средств. При несистематических поступлениях использовать функцию ВСД невозможно, т.к. Ставка дисконтирования для каждого денежного потока будет меняться.

Внутренняя норма доходности тесно связана с чистым дисконтированным доходном . На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта. То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала. Полученная норма прибыли в три раза меньше предыдущего результата.

- Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

- Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта.

- Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Во-первых, возможность сравнения различных инвестиционных проектов между собой по степени привлекательности и эффективности использования капитала. К примеру, сравнение с доходностью по безрисковым активам. Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

Пример расчета IRR через надстройку «Поиск решений»

Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта . За такой уровень на практике зачастую используют средневзвешенную стоимость капитала . Напомним, что IRR – это ставка дисконтирования, при которой NPV анализируемого проекта равняется нулю.

Во-вторых, показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR). Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%.

Имеет смысл посмотреть зависимость NPV от этих показателей. В частности, от стоимости капитала (ставки дисконта). Значение IRR можно найти графическим способом, построив график зависимости чистой приведенной стоимости от ставки дисконтирования.

Чем отличается NPV от IRR?

— Оба показателя во многих случаях показывают одно и то же решение. В финансовом менеджменте зачастую предпочтение отдаётся методу NPV, потому что NPV дает оценку прибыли инвестиционного проекта, расчёт IRR может выдавать несколько значений при чередовании положительных и отрицательных денежных потоков».

Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности. На рисунке ниже показан первоначальный вид для расчета IRR. Можно заметить, что ставка дисконтирования, используемая для расчета NPV, ссылается на ячейку, в которой нет данных (она принимается равной 0).

Это обязательное условие для корректного расчета. Существенный недостаток двух предыдущих функций – нереалистичное предположение о ставке реинвестирования. Для корректного учета предположения о реинвестировании рекомендуется использовать функцию МВСД. Текстовые или логические значения, пустые ячейки при расчете игнорируются. Так как первый денежный поток происходил в нулевом периоде, то в массив значений он не должен войти. Первоначальную инвестицию нужно прибавить к значению, рассчитанному функцией ЧПС.

Поэтому прибыльность данного проекта сомнительна. ВНД выше – следует внимательно рассмотреть данный проект. Во-первых, недостатки в оценке внутренней нормы доходности заключаются в сложности прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить.